La durata finanziaria di un titolo (Duration) è un indice fondamentale per l’investimento in obbligazioni. Scopri cos’è, come si calcola e cosa permette di misurare.

Significato di Duration

La duration, o durata finanziaria di un titolo, è una misura ampiamente utilizzata nei mercati obbligazionari (fixed-income) per valutare l’investimento effettuato e i rischi connessi a eventuali cambiamenti dei tassi d’interesse. La duration viene considerata anche come una misura approssimativa della volatilità di un titolo obbligazionario, quindi una duration elevata indicherà tendenzialmente rischi minori ma maggiori rendimenti e viceversa.

La duration, o durata finanziaria di un titolo, è una misura ampiamente utilizzata nei mercati obbligazionari (fixed-income) per valutare l’investimento effettuato e i rischi connessi a eventuali cambiamenti dei tassi d’interesse. La duration viene considerata anche come una misura approssimativa della volatilità di un titolo obbligazionario, quindi una duration elevata indicherà tendenzialmente rischi minori ma maggiori rendimenti e viceversa.

La duration è espressa in giorni e anni e fornisce, a un dato momento della vita di un titolo a reddito fisso, il tempo necessario perché esso ripaghi, con le cedole, il capitale investito inizialmente.

Duration, cedole, rendimenti e tassi d’interesse

Ne consegue che un aumento della frequenza delle cedole o del loro rendimentoriduce la duration. Un aumento dei tassi d’interesse fissati dalla banca centrale comporta un calo dei prezzi dell’obbligazione e quindi un impatto sulle performance dell’investimento e un aumento della duration, ossia del tempo necessario a ripagare il capitale impiegato.

Questo comporta che duration più lunghe implicano una maggiore sensibilità dell’investimento al rischio collegato alle eventuali variazioni dei tassi d’interesse, mentre duration più brevi tendono a immunizzare da questo pericolo.

La formula della Duration

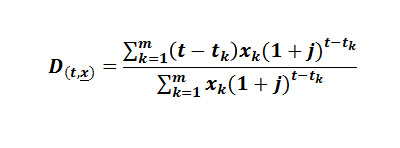

Analiticamente la formula della duration più impiegata è quella espressa da Frederick Macaulay nel 1938 (durata media finanziaria) e si esprime come segue:

Dove t è il tempo, tm è la scadenza (o maturity) e, di conseguenza la differenza tm- trappresenta la vita a scadenza (time to maturity).

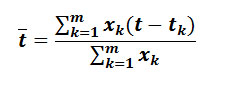

Da questo deriva la scadenza media aritmetica che indica la media delle scadenze pesate con le poste di flusso (xk) intese tutte come non negative:

Da questo deriva la scadenza media aritmetica che indica la media delle scadenze pesate con le poste di flusso (xk) intese tutte come non negative:

Fissando poi j come tasso di valutazione e inserendo un fattore di attualizzazione in un regime a interessi composti si giunge alla formula della durata media finanziaria descritta sopra.

La Duration Modificata

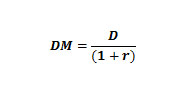

Da notare che spesso, per conoscere la variazione del prezzo del titolo analizzato al variare del rendimento interno r (TRES ossia Tasso di rendimento effettivo a scadenza = prezzo/valore attuale dei flussi d pagamento) si impiega la duration modificata DM:

Su un foglio Excel la Duration di Macaulay è facilmente calcolabile con la funzione “DURATA”.

L’utilizzo della Duration

L’impiego della duration nella gestione di un portafoglio di titoli obbligazionari è fondamentale, anche perché la sua sensibilità a eventuali variazioni dei tassi d’interesse può tradursi in forti perdite. Basti pensare che una crescita di due punti percentuali può comportare su un titolo di Stato a 30 anni perdite dell’ordine del 40 per cento. Nell’attesa per esempio di un rialzo dei tassi d’interesse un investitore in obbligazioni può ridurre la duration del proprio portafoglio per comprimere il rischio tassi.

È chiaro che la duration è proporzionale al rischio e dunque al rendimento, quindi riducendola si riducono tendenzialmente gli altri due fattori dell’investimento.

Per comprendere i principi basilari d’impiego della duration si possono evidenziare quattro caratteristiche:

- se un bond è zero-coupon, ossia non distribuisce cedole ma fornisce un pagamento dato dalla differenza tra il prezzo ricevuto a scadenza e quello di emissione (usualmente quindi sotto la pari come per i CTZ italiani), la duration dell’obbligazione corrisponde alla vita a scadenza del titolo (time to maturity);

- se due bond sono identici per caratteristiche con l’eccezione del tasso di rendimento cedolare (il coupon rate, ossia il rendimento annuale della cedola in percentuale del valore nominale), chiaramente il titolo con un coupon rate minore avrà una duration più elevata. In altre parole, la duration è inversamente proporzionale al coupon rate;

- se due bond sono identici fuorché per la scadenza, quello con scadenza maggiore avrà duration più elevata. La duration è dunque direttamente proporzionale alla scadenza;

- se due bond sono identici con l’eccezione del rendimento a scadenza (yield to maturity), quello con rendimento a scadenza maggiore avrà chiaramente duration minore. Quindi la duration è inversamente proporzionale allo yield to maturity.

Riassumendo la duration di un’obbligazione si allunga con l’aumentare della scadenza e si accorcia con il crescere del tasso di rendimento cedolare e del rendimento a scadenza. In assenza di cedole la duration corrisponde alla vita a scadenza del bond.

Fonte: Borsa Italiana